ESG投資會不會賺錢?

過去幾年,ESG投資非常的盛行,但也出現了許多質疑就是到底他賺不賺錢,還是其實應該越黑心越賺錢,今天這一篇文章,就用歷史的數據告訴你ESG表現良好的公司,他的投資報酬率與大盤及其他邪惡股票相比起來,是賺錢還是陪錢!如果你還不知道什麼是ESG,可以參考我過去所寫的文章 ESG是什麼?5個網站教你查詢ESG分數,投資優良企業

ESG投資比較:美國大盤ETF V.S ESG相關ETF

目前ESG相關指數已經多達一千多種,也因為有這麼多的指數,讓我們能夠更好的去回測ESG相關投資的報酬率。

因此這邊我將使用兩支ETF來進行比較,第一支ETF是SUSA,第二支是ESGU。至於為什麼不使用台灣的ESG ETF去進行回測呢?主要原因是台灣的ESG ETF 都才剛推出不久,數據不夠多,容易失真。

先來介紹一下兩支ETF的背景

SUSA

是由美國iShares於2005年所發行的ETF,算是老牌的ESG相關的 ETF,主要追蹤MSCI USA ESG Select Index,截至2022年七月為止,該ETF總管理規模為35億美金。其內含管理費用為0.25%

ESGU

一樣是由美國iShares所發行的,但他是在2016年才發行,到我寫書的時候,僅發行六年,那為什麼發行時間不超過10年的ETF我要拿它來進行比較呢?主要在於他是目前在投資ESG的ETF中資產管理規模最大的ETF,該ETF資產管理規模,截至2022年7月達231億美金,是SUSA的6倍,其內含管理費用為0.15%。所追蹤的指數為MSCI USA Extended ESG Focus Index。

如果想了解更多ESG 相關ETF,可以參考這篇文章 台股美股通通有!4檔ESG ETF讓你擁有獲利也愛地球

另外,如果你不知道什麼是用SPY來進行比較,也可以可以參考我寫的這篇文章SPY、VOO、IVV怎麼選?3檔美股ETF比較懶人包(更新日期2022-08-01)

ESG投資比較:SUSA v.s SPY

在同樣投資一萬美金的情況下,並持有10年,不做任何股息在投資時,SUSA v.s SPY的表現如下圖一

SUSA 10年總報酬率為:221.53%

SPY 10年總報酬率為:228.28%

兩者差距為:6.75%

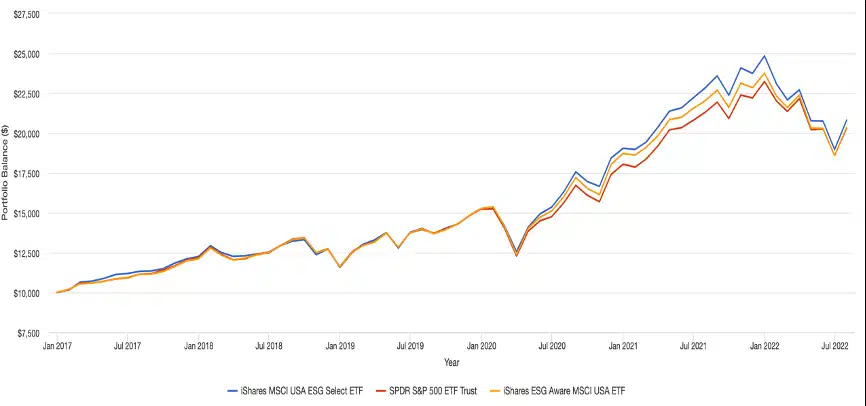

ESG投資比較:SUSA v.s SPY v.s ESGU

但要知道,2012年當時ESG這個概念才剛開始盛行,許多公司都才剛開始發展,真正比較成熟且越來越受重視要道2015年以後,也就是SDGs發表之後,因此我們就來看看近五年的報酬率,因為2017年ESGU也發行了一段時間了,所以也將它納入來衡量,首先我們先不考慮股息再投入,相關圖報酬率如圖二

在同樣投資一萬美金的情況下,並持有5年,不做任何股息在投資時, SUSA v.s SPY v.s SUSA的表現如上圖二

SUSA 五年總報酬率:92.31%

SPY 五年總報酬率:84.31%

ESGU 五年總報酬率:87.7%

SUSA跟SPY差了8% 的報酬

此時如果再多做一件事情,就是把股息拿進去再投資,讓他創造複利的效果,其報酬率如下圖三

SUSA 五年總報酬率:107.97% ,年化報酬率為:14.01%

SPY 五年總報酬率:102.98%,年化報酬率為:13.52%

ESGU 五年總報酬率:103.57%,年化報酬率為:13.57%

從上面的數據就可以看出來,整體來說近幾年投資在注重永續發展的公司,績效會略勝過大盤,因為永續經營雖然前期需要花費時間金錢去做規劃跟改善,但它有助於幫助公司避開未來的一些風險,例如環境風險,或者政策風險。舉例來說,歐盟將在2023年開始課徵碳稅,若公司儘早就對碳排放量進行管制,則就可以避免被這些懲罰性的稅務給課徵到。

另外像好市多,本身就給予員工較高的薪酬福利,因此當政府調整基本工資時,好市多就不必急於一時去進行調整,而是可以依照自己的步調去做調整,這樣也會讓公司在規劃未來上能有更多的彈性。而我們在第六章也有談到一些公司進行永續投資後所帶來的後續影響,像沃爾瑪所節省的成本,立頓所提高的茶葉市場占比等,這些數據都再次證明其實永續不需要犧牲報酬,相反的他是一個可以讓公司獲利走更長遠的方法。

ESG投資比較:道德投資V.S邪惡投資

那此時你可能也會好奇,那如果我投資在邪惡的產業上,難道不會更加賺錢嗎?像是菸酒博弈等相關產業,其產品黏著度高,而且又需要特許經營才能夠販售,很難有競爭對手,投資在這樣的公司會不會報酬率更高呢?

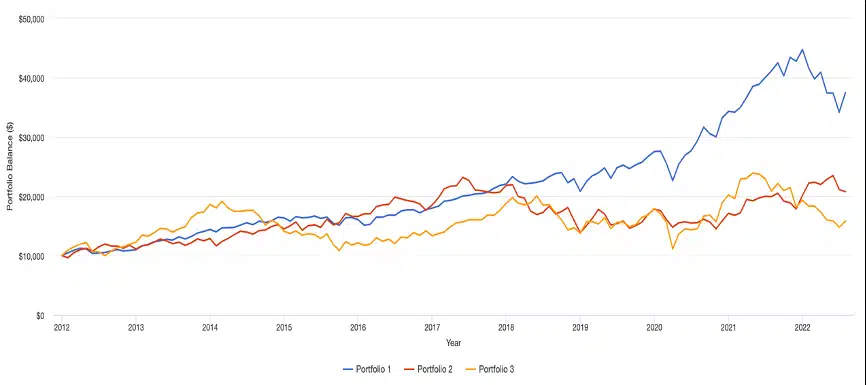

ESG投資比較:SUSA v.s 三大菸草公司 v.s 博弈類ETF

不得不說,這些公司某種程度上來說是具有強大的護城河,但也同時因為他們所賺的錢對人類社會來說不是一個正向的循環,因此也會被政府苛征很多的稅收及一些延伸的費用,我們就來比較菸酒博弈等相關產業,與ESG的報酬率如何。 首先我們先用世界前三大的菸草公司,分別是奧馳亞集團(股票代號:MO),菲利普莫里斯國際(股票代號:PM)及英美菸草(股票代號:BTI)組成一個組合,另外再以博弈類的ETF BJK 當成另外一組參數進行比較,BJK這檔ETF的規則就是,裡面所選的公司收入來源,必須有50%以上是透過博弈相關的事情來賺錢。我們一樣參考10年跟5年的數據,分別為下圖一及圖二。這邊我們直接用股息再投資進行比較,因為多數菸草公司都將獲利轉換成股息回饋給股東,因此股價不一定會常長很多,但股息會一直成長下去。

SUSA 五年總報酬率:107.97% ,年化報酬率為:14.01%

三大菸草公司 五年總報酬率:12.1%,年化報酬率為:2.07%

BJK 五年總報酬率:18.46%,年化報酬率為:3.08%

從這邊就可以看出邪惡產業在這幾年的表現其實不近理想,尤其在疫情爆發後,人們更願意將錢投資在永續上面,而非邪惡類的股票。不過像博弈產業多少會受到疫情的影響,因此為了讓疫情影響的比例降低,我們把回測時間拉長至十年。如圖二

SUSA 10年總報酬率:274.61% ,年化報酬率為:13.29%

三大菸草公司 10年總報酬率:107.73%,年化報酬率為:7.15%

BJK 10年總報酬率:57.89%,年化報酬率為:4.41%

可以看到,即使時間拉長,整體的報酬率仍然輸給ESG表現良好的股票非常多,甚至可以說完全看不到車尾燈。

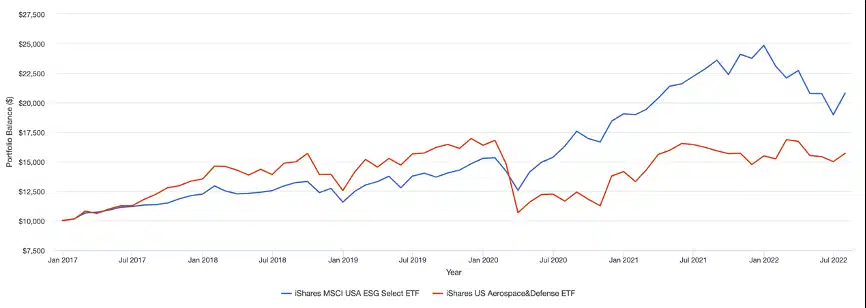

ESG投資比較:SUSA v.s 軍火類ETF

比較完邪惡類的股票,我們再來看看軍火類與ESG的相關比較,ITA是專注於美國航太與國防的ETF,其主要追蹤的指數為Dow Jones U.S. Select Aerospace & Defense Index。

先來比較五年的報酬率,如下圖三

SUSA 五年總報酬率:107.97% ,年化報酬率為:14.01%

ITA 五年總報酬率:56.96%,年化報酬率為:8.41%

過去五年,前半段軍火類的股票會比ESG賺錢,但可以很明顯地看到,疫情爆發後,SUSA的報酬率直接領先軍火類的非常的多。此時我們再將回測的時間拉長至十年,如下圖四。

SUSA 10年總報酬率:274.61% ,年化報酬率為:13.29%

ITA 10年總報酬率:286.12% ,年化報酬率為:13.62%

如果你喜歡透過影片的方式了解這些內容,也可以看我之前與別人一起得直播喔!裡面有討論更多更深入的數據!

雖然就過去10年來說,投資在軍火上的報酬率,會小勝投資在ESG表現好的公司上,但從回測可以看到,你就必須承受較大的波動,而且我相信在未來SUSA的報酬率會超過軍火相關的ETF,因為各大企業開始逐漸成熟的永續發展,在經過幾年的投資與醞釀之後,會在下一個十年開始漸漸地發光發熱。 由此可知,邪惡類型的股票沒有你想像中的賺錢,甚至他比你想像中的還要不賺錢。而相反的道德投資則是比你想像中的還要賺錢。

如果你想了解更多有關道德投資相關的資訊,可以參考我過去寫的文章

延伸閱讀:

用投資改變世界,2個影響力投資案例讓世界更溫暖!

特斯拉ESG表現不好嗎?竟被標普500 ESG指數除名?背後原因大解析